Издательство «Альпина ПРО» представляет книгу Бартона Биггса «История инвестиционных стратегий. Как зарабатывались состояния во времена процветания и во времена испытаний» (перевод Владимира Скворцова).

Бартон Биггс, легендарный инвестор с Уолл-стрит, показывает, как ключевые моменты Второй мировой войны влияли на динамику инвестиционного рынка и как уроки истории способны помочь инвестору XXI века. На страницах книги автор обсуждает эффективность акций как в странах победителей, так и в странах побежденных. Он изучает биографии людей, которым удалось сохранить свои богатства, даже несмотря на продолжавшиеся битвы и мировой кризис. И Бартон Биггс не ограничивается анализом одних ценных бумаг, его также интересуют золото и недвижимость — консервативные способы инвестирования, за которыми особенно интересно наблюдать в кризисные периоды.

Предлагаем прочитать один из разделов книги.

Экономика США: 1929–1937 годы

В 1929 году промышленный индекс Доу Джонса достиг 380, а через три года его значение достигло отметки 50, что означало снижение на 89 %. Первая реакция рынка на избрание Франклина Рузвельта была осторожной. Его подозревали в излишнем либерализме. Многие инвесторы считали Рузвельта предателем своего класса и легковесом. Однако новый президент произнес вдохновляющую инаугурационную речь, в которой он сказал: «Единственное, чего нам нужно бояться, это сам страх», — и затем последовали решительные действия в борьбе с банковским кризисом, который привел к закрытию всех банков страны. Банки вновь открылись 13 марта 1933 года, а 15 марта, когда Нью-Йоркская фондовая биржа (которая также была закрыта с 3 марта) вновь открылась, индекс Доу Джонса вырос на 15 % на огромном объеме торгов, что стало самым большим однодневным ростом за всю историю биржи. Каким-то образом инвесторы почувствовали, что этот новый президент, который которого они вначале так не любили и презирали, с его смелыми шагами и разговорами о «Новом курсе», держит в руках рычаги экономического восстановления. Минимум 1932 года стал рекордным минимумом секулярного медвежьего рынка, который больше не достигался никогда, даже в 1942 году.

Это возрождение превратилось в мощное ралли[1] в 1935 году, когда экономика США начала пусть слабое, но всё же восстановление. После колебаний перед выборами 1936 года, ралли возобновилось по мере того, как подъем экономики захватывал новые отрасли, а дефляция ослабевала. К январю 1937 года рыночная стоимость всех акций, зарегистрированных на Нью-Йоркской фондовой бирже, выросла с 19,7 млрд долларов в самом низу до 62,5 млрд долларов. Только подумайте! Рыночная стоимость всех котирующихся акций Америки в 1932 году была примерно такой же, как у компании среднего размера сегодня.

Как показано на рисунке 3.1, на пике восстановления индекс Доу всё еще составлял лишь половину от своего максимума 1929 года. Экономика все еще испытывала трудности. 98 % американских семей жили менее чем на 5000 долларов в год, и лишь очень немногие владели собственными домами. Большинство людей не платили подоходный налог[2], а самые высокие доходы, о которых сообщила налоговая служба в 1937 году, получили Луис Б. Майер из MGM в размере 1 161 735 долларов, Томас Дж. Уотсон из IBM, доход которого составил 419 398 долларов, и третье место занял некто Джордж Вашингтон Хилл с доходом 380 976 долларов.

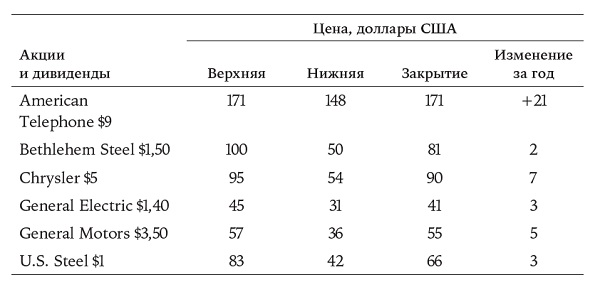

В 1937 году ралли на фондовом рынке исчерпало возможности к продолжению, и цены резко упали, поскольку попытка Рузвельта расширить Верховный суд смутила инвесторов, а экономика вновь погрузилась в рецессию. Кроме того, программа администрации по сбалансированному бюджету была расценена кейнсианцами как нецелесообразная для экономики, все еще находящейся в состоянии депрессии. Год завершился резкими потерями в голубых фишках, как показано на рисунке 3.2.

Рис. 3.1. Потери ведущих корпораций, 1937

Источники: The New York Times, Роберт Собель, The Big Board: A History of the New York Stock Market (книга не переводилась на русский язык)

Рис. 3.2. Индекс Доу Джонса, 1929–1940

Отметим также, что в конце года видимая дивидендная доходность была астрономической. Доходность Chrysler составляла более 20 %, а доходность General Motors и Bethlehem Steel составила около 10 %. Причина, конечно, заключалась в том, что инвесторы подозревали, что дивиденды будут резко сокращены. И они оказались правы! В следующем году Chrysler выплатил только два доллара, General Electric — 0,96 доллара, а General Motors — 1,5 доллара.

Экономика США: 1934–1939 годы

Вторая половина 1930-х годов была мрачным временем для инвесторов фондового рынка, которые всё еще переживали последствия Великого краха. Исследования акций и облигаций были поверхностны, квартальные доходы практически игнорировались, и основное внимание уделялось солидно выглядящим балансовым отчетам. Пулы, которые манипулировали акциями в 1920-х годах, исчезли. Инвестиционный бизнес прогнил и не привлекал амбициозных молодых людей. Уолл-стрит, брокеры, инвестиционные банки и управляющие деньгами пользовались дурной славой.

На фоне этого упадка из пепла восстали две совершенно разные инвестиционные религии. С одной стороны, Бен Грэм и Дэвид Додд в 1934 году проповедовали балансовую стоимость, текущую доходность и всегда покупали как облигации, так и акции с запасом прочности. С другой стороны, Т. Роу Прайс в 1937 году писал в Barron’s о жизненном цикле компаний. Он указывал, что решающим инвестиционным решением является не текущая оценка и доходность, а покупка акций компаний, способных к росту прибыли и дивидендов, и избегание любой ценой «упадочных предприятий, которые <…> кажется <…> достигли своих максимальных доходов». В конечном счете оба инвестиционных кредо нашли свое место под солнцем, но впереди были трудные годы.

В конце 1930-х и начале 1940-х годов Нью-Йоркская фондовая биржа всё еще находилась в глубокой депрессии. Так называемый «финансовый округ» представлял собой пустошь с полупустыми зданиями, закрытыми ресторанами и серой чередой унылых дней. Инвестиционная активность находилась в упадке. Объем торгов в среднем составлял чуть меньше миллиона акций в день, по сравнению с полутора миллионами в 1936 и 1937 годах, поскольку следовавшие один за другим скандалы не способствовали радужному настроению инвесторов. Деловая активность была настолько вялой, что 19 августа 1940 года было продано всего 129 650 акций. Брокерский и инвестиционно-банковский бизнес умирали медленной смертью, а угроза войны создавала перспективу еще большей неопределенности, еще большего налогообложения, регулирования и бесприбыльного существования.

В то время богатые мужчины, считавшие себя патрициями, как Ричард Уитни, в жилах которого текла голубая кровь, не выполняли обязательства по кредитам и растратили деньги, и сам Дж. П. Морган, его августейшее величество, был унижен как сенатским комитетом, расследовавшим детали инвестиционной политики Уолл-стрит, так и карликом, который сидел у него на коленях в комнате собраний [3]. Чтобы прочувствовать социальный стресс того времени в Нью-Йорке и Лонг-Айленде, прочтите замечательный роман Луиса Ачинклосса «Растратчик», в котором с чувством повествуется о взлете и падении Ричарда Уитни. Эгалитарный «Новый курс» Рузвельта и либеральные призывы к реформам не привели к существенному изменению структуры богатства в Соединенных Штатах, где 61 000 акционеров в 1939 году получали 50 % всех дивидендов. Нью-Йоркская фондовая биржа по-прежнему оставалась аристократическим «клубом старых парней», а на Morgan Stanley приходилось 23 % всего объема андеррайтинга.

1 сентября 1939 года Гитлер вторгся в Польшу, и премьер-министр Невилл Чемберлен дрожащим голосом объявил, что Великобритания находится в состоянии войны с Германией [4].

Со следующего дня Нью-Йоркская фондовая биржа испытала трехдневную мини-панику покупок, когда акции выросли на 20 пунктов или 7 % Доу. Объем торгов был самым большим за последние два года, поскольку инвесторы ожидали, что оборонные заказы приведут к экономическому буму. Однако по мере того, как 1939 год приближался к концу, рынок становился всё более и более чувствительным к военным новостям, даже несмотря на то, что военные заказы способствовали оживлению экономики и росту занятости. Ралли того года было прервано растущим беспокойством по поводу ситуации в Европе, и с 1940 года военные новости определяли состояние рынка. Сначала инвесторы верили, что Гитлера можно остановить и что успешная война в Европе будет благоприятным фактором. Затем они стали опасаться, что затяжная война помешает торговле и вызовет очередную депрессию.

В последующие месяцы рынок остановился. Заказы на корабли, оборудование и вооружение стимулировали экономику, но рынок был обеспокоен легкостью, с которой немцы захватили Польшу и аннексировали Восточную Европу. За четыре с половиной года Гитлер, этот чудаковатый ефрейтор, этот австрийский крестьянин, превратил разоруженную, хаотичную, почти разорившуюся Германию из слабейшей среди крупных стран Европы в самую могущественную, пожертвовав удивительно малым количеством немецких жизней. Его концепция Lebensraum (жизненного пространства — нем.) для немецкого народа напугала многих, а еврейские беженцы рассказывали ужасающие истории о погромах и концентрационных лагерях. Агрессивные действия Италии и Японии также наполняли газетные полосы зловещими новостями. Мир казался опасным, неопределенным местом, полным ненависти и ярости. На рынке 1939 года в Нью-Йорке не было устойчивых тенденций. Торговля была вялой, и впервые с 1923 года средний объем торгов упал ниже миллиона акций в день. (См. рис. 3.3; сравните эти цены с ценами на рис. 3.2, представленными двумя годами ранее).

Рис. 3.3. Изменение цен акций некоторых корпораций, 1939

Источники: The New York Times, 4 января 1940

[1] Термин «ралли» в финансах означает быстрый и непрерывный подъем стоимости. — Прим. пер.

[2] Это означает, что их доходы были ниже необлагаемого подоходным налогом минимума. — Прим. пер.

[3] 1 июня 1933 года Морган был вызван на заседание сенатского комитета по банкам и денежным средствам. Как пишет Barron’s, «у Моргана было 167 своих людей в директоратах крупнейших корпораций страны, и он не заплатил ни цента подоходного налога за предыдущие два года», так что интерес Сената был вполне объясним. Перед открытием заседания один из приглашенных репортеров, Рей Такер, мечтая о броском заголовке (сейчас это назвали бы кликбейтом), привел в зал цирковую карлицу Лию Граф и познакомил ее с Морганом. Сопровождавшего Лию циркового пресс-агента Чарльза Лифа, в свою очередь, также осенила идея, потенциально способная повысить известность цирка, и он посадил Лию на колени к Моргану. История не сохранила упоминаний о том, что кто бы то ни было из участников этого происшествия считал себя униженным. — Прим. пер.

[4] Великобритания объявила войну Германии 3 сентября в 9:00 утра. — Прим. пер.